Κάποια μορφή διαγραφής εφαρμόζεται στο μεγαλύτερο πεοσοστό των μακροπρόθεσμων ρυθμίσεων, σύμφωνα με στοιχεία της ΤτΕ

Από: sofokleousin.gr

Μία στις τρεις μακροπρόθεσμες λύσεις που δίνουν οι εταιρείες διαχείρισης δανείων για κόκκινα δάνεια είναι το κούρεμα της απαίτησης, ενώ κούρεμα υπό όρους, εφόσον εξοφληθεί πρώτα ένα μέρος του δανείου, προσφέρεται στους δανειολήπτες επίσης στο ένα τρίτο των περιπτώσεων μακροπρόθεσμης ρύθμισης.

Από τα στοιχεία της Τράπεζας της Ελλάδος (Έκθεση για τη Χρηματοπιστωτική Σταθερότητα) προκύπτει ότι οι servicers έχουν πλέον υπό τη διαχείρισή τους ένα τεράστιο ποσό δανείων, το ύψος των οποίων πλησιάζει τα 100 δισ. ευρώ (92,7 δισ., για την ακρίβεια), εκ των οποίων τα περισσότερα (68,7 δισ.) βρίσκονται στην κατοχή εταιρειών απόκτησης δανείων (funds), δηλαδή των εταιρικών οχημάτων ειδικού σκοπού, στα οποία έχουν περάσει κόκκινα δάνεια από τιτλοποιήσεις.

Το γεγονός ότι οι εταιρείες διαχείρισης χρησιμοποιούν σε αρκετά μεγάλη έκταση το εργαλείο του κουρέματος δανείων δεν οφείλεται ασφαλώς στη... γενναιοδωρία τους προς τους οφειλέτες, αλλά στο γεγονός ότι τα κόκκινα δάνεια που διαχειρίζονται είναι πολύ χαμηλής ποιότητας και μόνο με κούρεμα κάποιου είδους υπάρχει ελπίδα να «σταθεί» μια μακροπρόθεσμη ρύθμιση.

Είναι χαρακτηριστικό ότι από τα δάνεια υπό διαχείριση που ανήκουν σε εταιρείες απόκτησης δανείων, το 92% είναι μη εξυπηρετούμενα ανοίγματα, εκ των οποίων η πλειοψηφία (72,8%), όπως αναφέρει η ΤτΕ είναι καταγγελμένα ανοίγματα, δηλαδή δάνεια που έχουν μείνει για μακρά περίοδο σε καθυστέρηση και οι τράπεζες έχουν καταγγείλει τις δανειακές συμβάσεις. Το 17,7% είναι δάνεια σε καθυστέρηση άνω των 90 ημερών και μόλις 9,6% είναι κόκκινα δάνεια σχετικά καλής κατηγορίας (αβέβαιης είσπραξης - unlikely to pay).

Πώς, όμως, προσπαθούν οι εταιρείες διαχείρισης να δώσουν λύσεις για να εξυπηρετηθούν τα κόκκινα δάνεια δεκάδων δισ. που διαχειρίζονται;

Μακροπρόθεσμες ρυθμίσεις δανείων

Μία στις τρεις μακροπρόθεσμες λύσεις που δίνουν οι εταιρείες διαχείρισης δανείων για κόκκινα δάνεια είναι το κούρεμα της απαίτησης, ενώ κούρεμα υπό όρους, εφόσον εξοφληθεί πρώτα ένα μέρος του δανείου, προσφέρεται στους δανειολήπτες επίσης στο ένα τρίτο των περιπτώσεων μακροπρόθεσμης ρύθμισης.

Από τα στοιχεία της Τράπεζας της Ελλάδος (Έκθεση για τη Χρηματοπιστωτική Σταθερότητα) προκύπτει ότι οι servicers έχουν πλέον υπό τη διαχείρισή τους ένα τεράστιο ποσό δανείων, το ύψος των οποίων πλησιάζει τα 100 δισ. ευρώ (92,7 δισ., για την ακρίβεια), εκ των οποίων τα περισσότερα (68,7 δισ.) βρίσκονται στην κατοχή εταιρειών απόκτησης δανείων (funds), δηλαδή των εταιρικών οχημάτων ειδικού σκοπού, στα οποία έχουν περάσει κόκκινα δάνεια από τιτλοποιήσεις.

Το γεγονός ότι οι εταιρείες διαχείρισης χρησιμοποιούν σε αρκετά μεγάλη έκταση το εργαλείο του κουρέματος δανείων δεν οφείλεται ασφαλώς στη... γενναιοδωρία τους προς τους οφειλέτες, αλλά στο γεγονός ότι τα κόκκινα δάνεια που διαχειρίζονται είναι πολύ χαμηλής ποιότητας και μόνο με κούρεμα κάποιου είδους υπάρχει ελπίδα να «σταθεί» μια μακροπρόθεσμη ρύθμιση.

Είναι χαρακτηριστικό ότι από τα δάνεια υπό διαχείριση που ανήκουν σε εταιρείες απόκτησης δανείων, το 92% είναι μη εξυπηρετούμενα ανοίγματα, εκ των οποίων η πλειοψηφία (72,8%), όπως αναφέρει η ΤτΕ είναι καταγγελμένα ανοίγματα, δηλαδή δάνεια που έχουν μείνει για μακρά περίοδο σε καθυστέρηση και οι τράπεζες έχουν καταγγείλει τις δανειακές συμβάσεις. Το 17,7% είναι δάνεια σε καθυστέρηση άνω των 90 ημερών και μόλις 9,6% είναι κόκκινα δάνεια σχετικά καλής κατηγορίας (αβέβαιης είσπραξης - unlikely to pay).

Πώς, όμως, προσπαθούν οι εταιρείες διαχείρισης να δώσουν λύσεις για να εξυπηρετηθούν τα κόκκινα δάνεια δεκάδων δισ. που διαχειρίζονται;

- Σε ό,τι αφορά τα δάνεια που ανήκουν σε funds, τα στοιχεία δείχνουν ότι το α' εξάμηνο του 2022 οι αποπληρωμές, ρευστοποιήσεις εξασφαλίσεων και διαγραφές ανοιγμάτων που διαχειρίζονται οι servicers εμφανίζονται σημαντικά αυξημένες έναντι του β΄ εξαμήνου του 2021 και διαμορφώθηκαν σε 1,70 δισεκ. ευρώ για το α΄ εξάμηνο του 2022. Ειδικότερα, οι αποπληρωμές ανοιγμάτων, οι ρευστοποιήσεις υφιστάμενων εξασφαλίσεων και οι διαγραφές ανοιγμάτων που διενεργήθηκαν το α΄ εξάμηνο του 2022 ανέρχονται σε 820 εκατ. ευρώ, 298,5 εκατ. ευρώ και 581 εκατ. ευρώ, αντίστοιχα.

- Οι ρυθμίσεις αφορούν το 29,6% του συνολικού υπό διαχείριση χαρτοφυλακίου. Το μεγαλύτερο ποσοστό των ρυθμισμένων ανοιγμάτων αφορά μακροπρόθεσμες λύσεις ρύθμισης (52%) και ακολουθούν οι ρυθμίσεις οριστικής διευθέτησης (34%) και οι ρυθμίσεις βραχυχρόνιας διάρκειας (14%). Οι οριστικές διευθετήσεις ανήλθαν σε 6,8 δισεκ. ευρώ, οι βραχυπρόθεσμες ρυθμίσεις σε 2,9 δισεκ. ευρώ και οι μακροπρόθεσμες ρυθμίσεις σε 10,4 δισεκ. ευρώ.

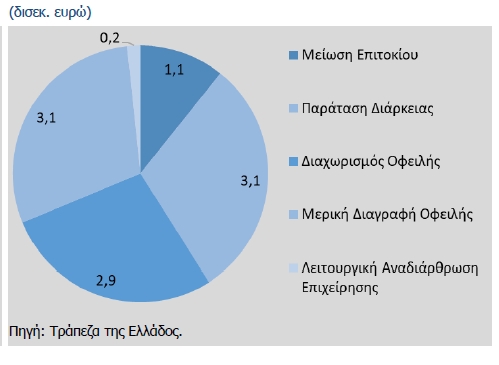

- Το μεγαλύτερο ποσοστό (43%) των βραχυπρόθεσμων ρυθμίσεων αφορά λύσεις κεφαλαιοποίησης ληξιπρόθεσμων οφειλών. Πιο συνήθεις τύποι μακροπρόθεσμων ρυθμίσεων είναι οι λύσεις παράτασης διάρκειας, μερικής διαγραφής οφειλής και ο διαχωρισμός οφειλής, με ποσοστό 30%, 30% και 28% αντίστοιχα. Όπως φαίνεται στο γράφημα, επί συνόλου δανείων ύψους 10,4 δισ. ευρώ, κούρεμα έγινε σε δάνεια 3,1 δισ. ευρώ, ενώ σε δάνεια 2,9 δισ. το κούρεμα έγινε υπό όρους, δηλαδή με διαχωρισμό οφειλής, όπου ένα μέρος του δανείου πληρώνεται και το υπόλοιπο διαγράφεται, εφόσον αποπληρωθεί το πρώτο μέρος.

Μακροπρόθεσμες ρυθμίσεις δανείων

Σε ό,τι αφορά τα δάνεια που διαχειρίζονται οι servicers για λογαριασμό τραπεζών, η κινητικότητα στις ρυθμίσεις είναι πολύ πιο υποτονική:

- Η συνολική αξία αυτών των ανοιγμάτων σε 24,9 δισεκ. ευρώ και πρόκειται κατά 54% για μη εξυπηρετούμενα ανοίγματα.

- Το μεγαλύτερο μέρος του χαρτοφυλακίου αφορά δάνεια επιχειρηματικής πίστης (49%), ενώ ακολουθούν το χαρτοφυλάκιο στεγαστικής πίστης (41%) και το χαρτοφυλάκιο καταναλωτικής πίστης (10%).

- Οι αποπληρωμές και ρευστοποιήσεις εξασφαλίσεων που διαχειρίζονται οι ΕΔΑΔΠ για λογαριασμό των πιστωτικών ιδρυμάτων εμφανίζονται σημαντικά μειωμένες σε ποσό 868 εκατ. ευρώ για το α΄ εξάμηνο του 2022 έναντι του β΄ εξαμήνου του 2021. Οι αποπληρωμές ανοιγμάτων και οι ρευστοποιήσεις υφιστάμενων εξασφαλίσεων που διενεργήθηκαν το α΄ εξάμηνο του 2022 ανέρχονται σε 807 εκατ. ευρώ και 61,4 εκατ. ευρώ, αντίστοιχα.

Όπως σημειώνει η ΤτΕ,

- Η ικανότητα των εν λόγω εταιριών να διαχειριστούν τα δάνεια για λογαριασμό των Εταιριών Απόκτησης Απαιτήσεων από Δάνεια και Πιστώσεις και των Πιστωτικών Ιδρυμάτων δυσχεραίνεται από την πρόσφατη απόφαση του Αρείου Πάγου 822/2022 και τις σχετικές εφετειακές αποφάσεις αναφορικά με την νομιμοποίησή τους να προβούν σε δικαστικές ενέργειες και κυρίως να συμμετέχουν σε διαδικασίες πλειστηριασμών.

- Ωστόσο, η αποτελεσματικότητα των ΕΔΑΔΠ αναμένεται να διαφανεί τους επόμενους μήνες με την άρση των παραπάνω περιορισμών σε συνδυασμό με την πρόσφατη έναρξη (Σεπτέμβριος 2022) της λειτουργίας της ψηφιακής πλατφόρμας για την πρώτη κατοικία των ευάλωτων νοικοκυριών, η οποία θα είναι σε ισχύ μέχρι τη μεταβίβασή της στο Φορέα Απόκτησης και Επαναμίσθωσης Ακινήτων.